CFC反避稅條款?營利事業與個人CFC制度暨境外公司稅務申報實務班

👉購買去:CFC反避稅條款?營利事業與個人CFC制度暨境外公司稅務申報實務班

什麼是受控外國企業CFC制度?

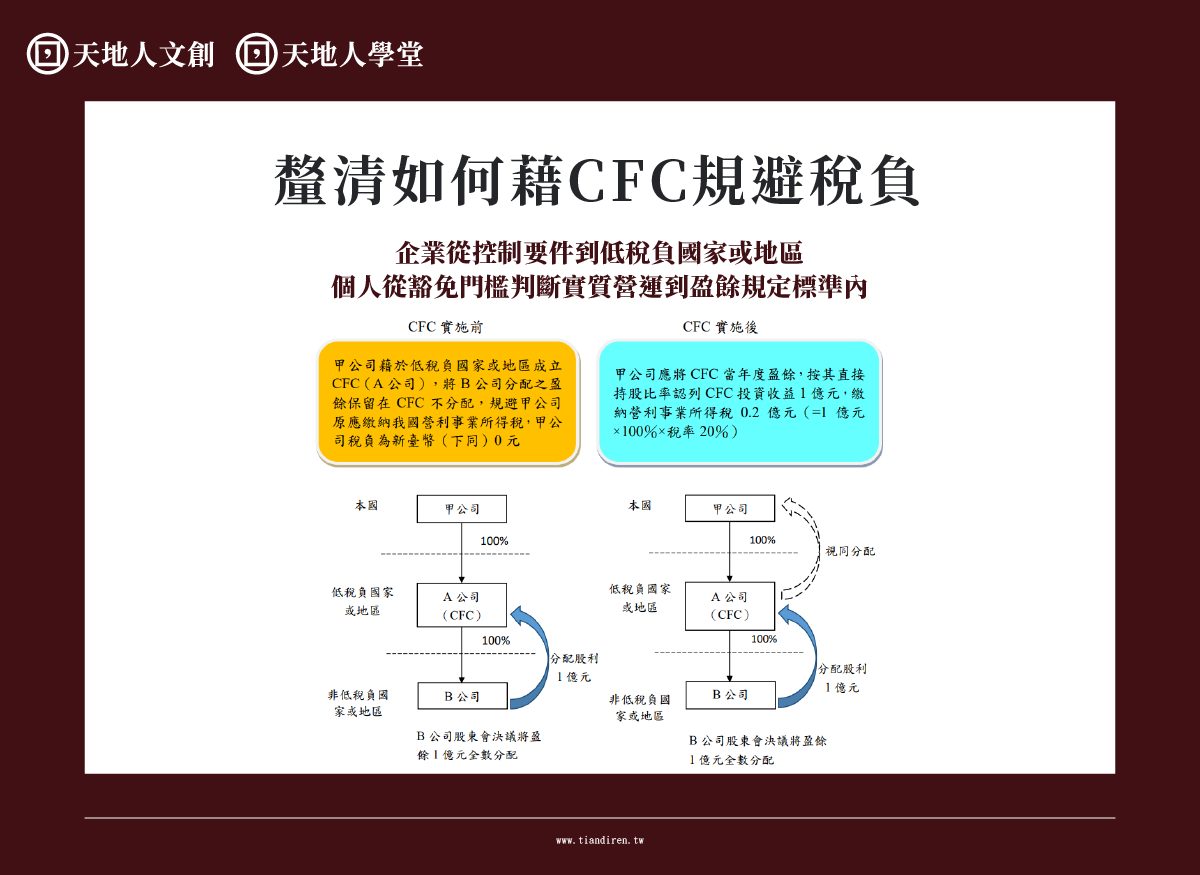

指我國營利事業或個人藉由低稅負國家或地區(租稅天堂)設立由其直接或間接控制之外國企業,將利潤移轉並保留CFC,並透過CFC股利決策,保留盈餘所得規避納稅義務。然而,就條款定義上看,我國企業均須將該筆所得按其持有該關係企業股份或資本額之比率及持有期間計算,認列投資收益,計入當年度所得額課稅。另外,依外國法律登記設立公司,但其「重大經營決策地」、「帳簿製作或儲存處所」及「主要營運活動地」均在台灣者,亦會被視為實際管理處所(PEM,Place of Effective Management)在中華民國境內之營利事業,並比照境內營利事業課徵17%營利事業所得稅及10%未分配盈餘加徵稅。換言之,營利事業目前於投資架構及營運模式的稅負成本越低,則其未來潛在的租稅風險就越高,因此,營利事業研究的課題,不應再是如何可以不用繳稅,而是選擇該在哪裡繳稅以及如何繳稅會對營利事業最為有利。

CFC實施後營利事業及個人的稅負遞延海外所得課稅效果?

舉例來說,在實施CFC之前,台灣個人或營利事業在租稅天堂,如在開曼群島設立一紙上公司,並透過此紙上公司轉投資台灣境外公司,若該境外公司的稅後盈餘全數分配予開曼群島公司,只要開曼群島公司將獲配之盈餘全數保留不分配,則在稅負上會有遞延的效果,但在CFC實施之後,過去透過刻意不分配紙上公司之盈餘,以規避個人海外所得或是營利事業海外投資收益之效果將不復存在。然而,實務上仍有營利事業及個人對於CFC制度的實施有其三大迷思,包含:CFC是否為加稅措施?實際上僅是將CFC當年度盈餘視同分配,提前課稅;CFC制度是否會溯及既往?實則以當年度稅後淨利及由其他綜合損益與其他權益項目轉入當年度未分配盈餘之數額作為基礎,112年度(含)以後發生之盈餘才須按CFC制度計稅;符合CFC豁免規定納稅不受影響?要取得豁免就必須包含控制要件、是否位於低稅負國家且符合豁免規定,缺一不可。

海外資產將無所遁形,CFC欲適用實質營運豁免應如何舉證?

不少企業詢問,若CFC欲適用實質營運豁免應如何舉證?從財政部要求營利事業應於辦理所得稅申報時,需要一併檢附CFC符合豁免規定之相關文件,如:會計師意見書、固定營業場所之所有權狀、租賃契約及給付租金之原始憑證、CFC給付於當地實際經營業務之員工薪資支出原始憑證、CFC於當地實際經營業務之相關證明文件等,有主張豁免者應儘早準備。綜上所述,國際間已吹起反避稅的號角,在BEPS各項行動法案、CRS、CFC及PEM制度,以及經濟實質法案等多管齊下,過去利用租稅天堂境外公司避稅的方式已經明顯不合時宜。

課程的三大重點

課程的三大重點

基礎法規:釐清何謂CFC?避免營利事業藉個人名義設立受控外國公司避稅

何謂反避稅條款?本課程第一大重點,將解析根據所得稅法規中,對於臺灣營利事業及關係人對低稅負地區未有實質營運的公司持股達50%以上,或未達50%但具有重大影響力者(例如有人事、財務決定權),即屬於受控外國企業(CFC),無論該CFC是否有將當年度盈餘分配到台灣營利事業,台灣營利事業都應該按持股比例認列該CFC之投資收益,計入當年度營利事業所得額課稅。同時,如何判斷境外公司是否符合個人及其關係直接或間皆持有臺灣境外低稅負國家及地區?又或者如何評估對該關係企業有重大影響力?

CFC制度稅務應用:掌握CFC規範認列所得,模擬營所稅申報書正確計算投資收益

營所稅CFC申報層面與收益規範?在本課程第二大重點中,業師從營利事業與個人兩大稅務面切入。講解營所稅申報書認列之受控外國企業所得明細表中,如何依據CFC規範認列金額據以計算?探究五個主要部分,包含CFC基本資料、當年度盈餘計算、前十年虧損扣除表、歸課所得計算、營利事業認列CFC投資收益與境外可扣抵稅額明細表。另外也說明營利事業主張CFC適用實質營運豁免者在申報時檢附那些相關資料證明文件?同時,計算CFC所得如何計算個人基本所得額,避免重複課稅?個人申報CFC又有何影響?

查帳實務解析:審慎評估與調整個人CFC所得申報,降低檢附境外公司涉稅事項查核風險

在本課程的最後一大重點中,業師以實際案例講解受控外國企業避稅風險,以及營利事業拒不依規定提示相關文具供查核之罰則,包含漏未申報CFC投資收益罰則。再者,若營利事業持有CFC股權,並在臺灣開立OBU帳戶,是否視為CFC盈餘?此外,在申報個人CFC所得時,依規定須檢附境外公司經會計師查核簽證的財務報表、持股結構圖與持股變動明細等,這些資料雖為所得稅而生,其影響力卻可能擴及其他涉稅事項的查核。透過此一課程將完整梳理CFC反避稅條款之疑義,盡早進行評估與調整,才能在稅務透明度大增之下做好稅務控管!

課程大綱

課程大綱

CFC制度之影響

CFC制度之影響

透過由淺入深的說明,使學員快速理解CFC制度的意義及規範目的、掌握CFC的構成要件,從而能對CFC申報規定的不當稅務風險規避。

1-1 CFC反避稅制度是什麼?立法背景與歷程

1-2 如何認定是否符合CFC?

1-3 CFC制度適用之對象即構成要件?

1-4 CFC申報與不申報,有哪些稅務風險?我可以不申報嗎?豁免情形有哪些?

1-5 CFC與PEN的適用順序為何?

CFC制度之稅務 – 營利事業

CFC制度之稅務 – 營利事業

對CFC制度有基本的認識後,進一步深入說明實務上常會面對的CFC實施後狀態,讓學員能夠更清楚營利事業透過紙上公司來遞延海外所得的課稅效果將不復存在。

2-1 CFC制度營利事業之稅負影響?如何因應?

2-2 營利事業如何計算CFC投資收益?

2-3 法人CFC關係人的定義

2-4 CFC制度實施前、後,營利事業稅負效果為何?

2-5 CFC對境外公司與OBU帳戶影響

2-6 多重投資架構範例

CFC制度之稅務 – 個人

CFC制度之稅務 – 個人

本單元從個人CFC制度是否有豁免規定切入,以及適用對象為何?到個人CFC營利所得如何計算,同時如何避免重複課稅。

3-1 CFC制度對個人之稅負影響?如何因應?

3-2 個人CFC關係企業的定義

3-3 CFC之個人申報所得-當年度盈餘計算

3-4 CFC制度實施前、後,個人稅負效果為何?

3-5 個人申報CFC後的影響

CFC對境外公司查帳實務

CFC對境外公司查帳實務

業師將解析營利事業不依規定提供相關文據供查核之罰則,境外公司主張CFC適用實質營運豁免者須檢附那些資料證明?同時向學員說明如何參考低稅負國家或地區名單,並評估是否保留OBU帳戶。

4-1 境外公司避稅行為案例

4-2 境外公司是否符合CRS法令?

4-3 建議境外公司在CFC後之因應

4-4 CFC與全球最低稅負制

4-5 最低稅負制國家及地區有哪些?

4-6 OBU帳戶還有必要留著嗎?

課程學習前須知

課程學習前須知

-

實際授課內容、順序、師資或有調整,依課程現場為準。

授課業師

鄭鈺樺

萬集會計師事務所 執業會計師

業師曾任職於四大會計師事務所、上市公司光寶科技管理會計師、新創科技產業,執業近20年。亦擔任經濟部中小企業處榮譽會計師、台北市政府產業發展局服務處輪值會計師,具有豐富業界落地實務經歷,專精於中小企業的公司營業過程中會遇到的營業稅、營所稅、個人遺產贈與稅的規劃,輔導客戶在新創事業過程中遇到的稅務問題,並致力於會計、稅務方面的實務推廣教育,讓更多的中小企業老闆、斜槓族能避開稅務風險。

課程名稱

CFC反避稅條款?營利事業與個人CFC制度暨境外公司稅務申報實務班(C1448)

課程各期時間與上課模式

#線上課程

。上課模式:錄製影片

。觀看方式:訂單隔日工作日寄送觀看Email(信內附上影片連結,未收到Email,請務必與我們聯繫)。

。觀看時間:依購買天數方案,自「觀看通知Email」寄送日起算第一天。

課程售票

-

一般推廣票:每人 4,650 元(原價 7,200 元)

-

雙人優惠票:每人 3,800 元(原價 超優惠 5.3折)

-

VIP票券兌換:每人扣 1 張VIP票券 ( VIP申購方案 )

-

企業影音帳號:依購買課程數量、帳號數、觀看天期作專屬方案。詳情請來電02-2396-0514企訓服務專線

👉購買去:CFC反避稅條款?營利事業與個人CFC制度暨境外公司稅務申報實務班