臺灣執業律師稅賦申報暨事務所設立實務班

👉購買去:臺灣執業律師稅賦申報暨事務所設立實務班

受雇律師稅務如何申報?自行執業所得報稅有哪些方式?

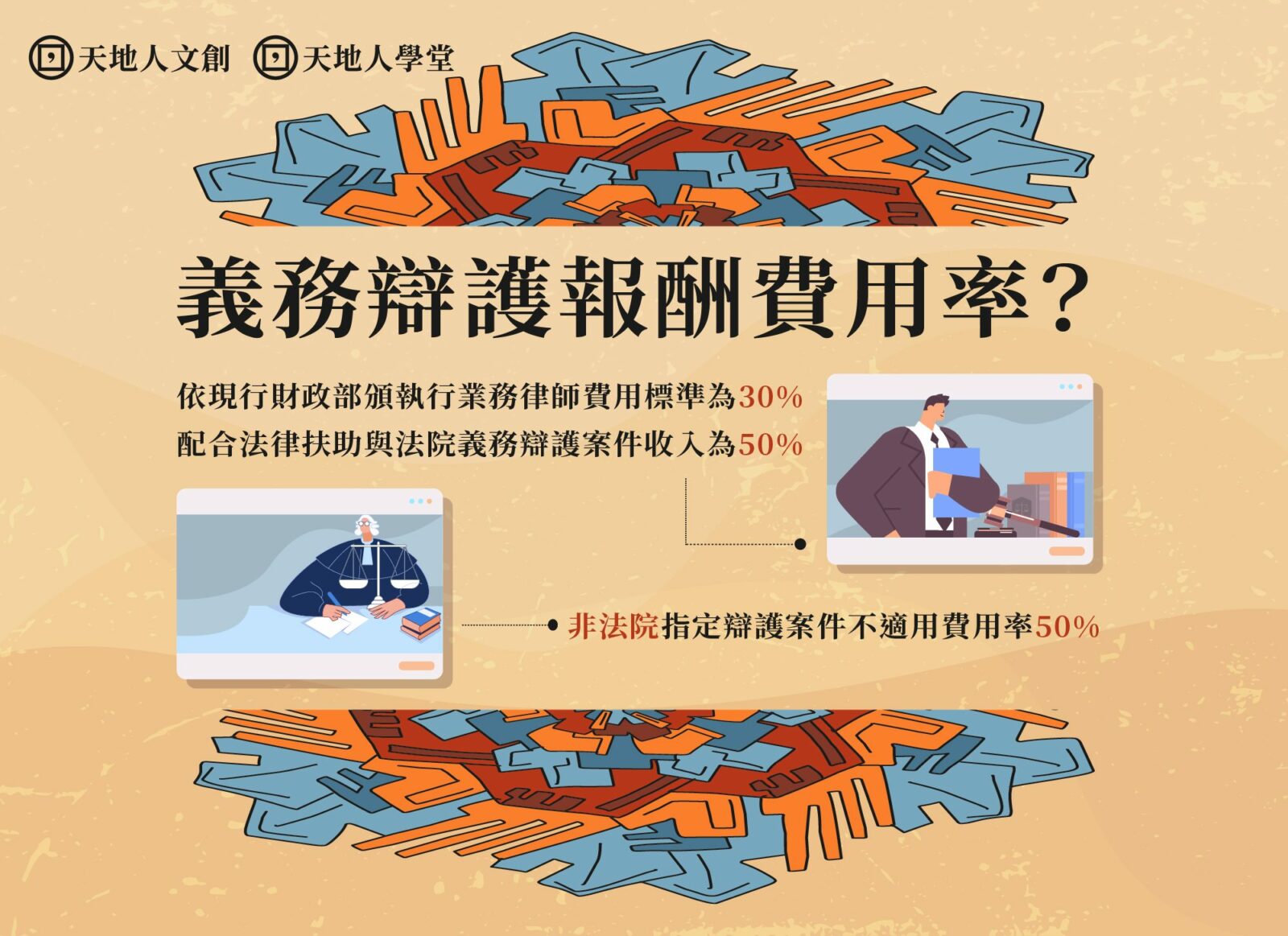

受雇律師與律師事務所在所得收入範疇,均有所不同。受雇律師歸類於薪資所得,包含勞務提供、受律師公會或律所監督指揮、其案件指派之勞務具專屬性,因此受雇律師須考量的重點在是以「受僱薪水總額計算」或「實際有掛名(非複代理)的判決獨立計算」的何者方式?再者,律師費用計算也是一門學問,常見收費方式為按鐘點、按審級計算與約定後酬;然而無論是哪一種收費方式,都關乎於費用是事先付還是事後付?依律師法規解釋律師工作性質具備公益性,不得因當事人不付款而終止委任,為避免造成訴訟時風險,律師費用大多採先收費,再服務的方式。另外,律師代為辦理訴訟業務雖是執行業務性質,但受雇律師與律師事務所屬於雇傭關係,所領取勞務屬薪資所得並非以執行業務所得課稅,因此律師事務所需將受雇律師承辦的各級法院、訴願會的判決、裁定或決定等訴訟案件相關資料,依照律師的姓名及判決、裁定機關填寫「受雇律師承辦訴訟案件明細表」,向國稅局申請報備。但是無論是受雇律師或自行執業律師或律所,該如何判別不同審級捷案判決年度收入及費用標準核定?報備須檢附那些資料?承辦外縣市法院判決案件,其跨區執業費是否也被納入課稅?受雇律師薪資所得應容許扣除必要費用及補貼?

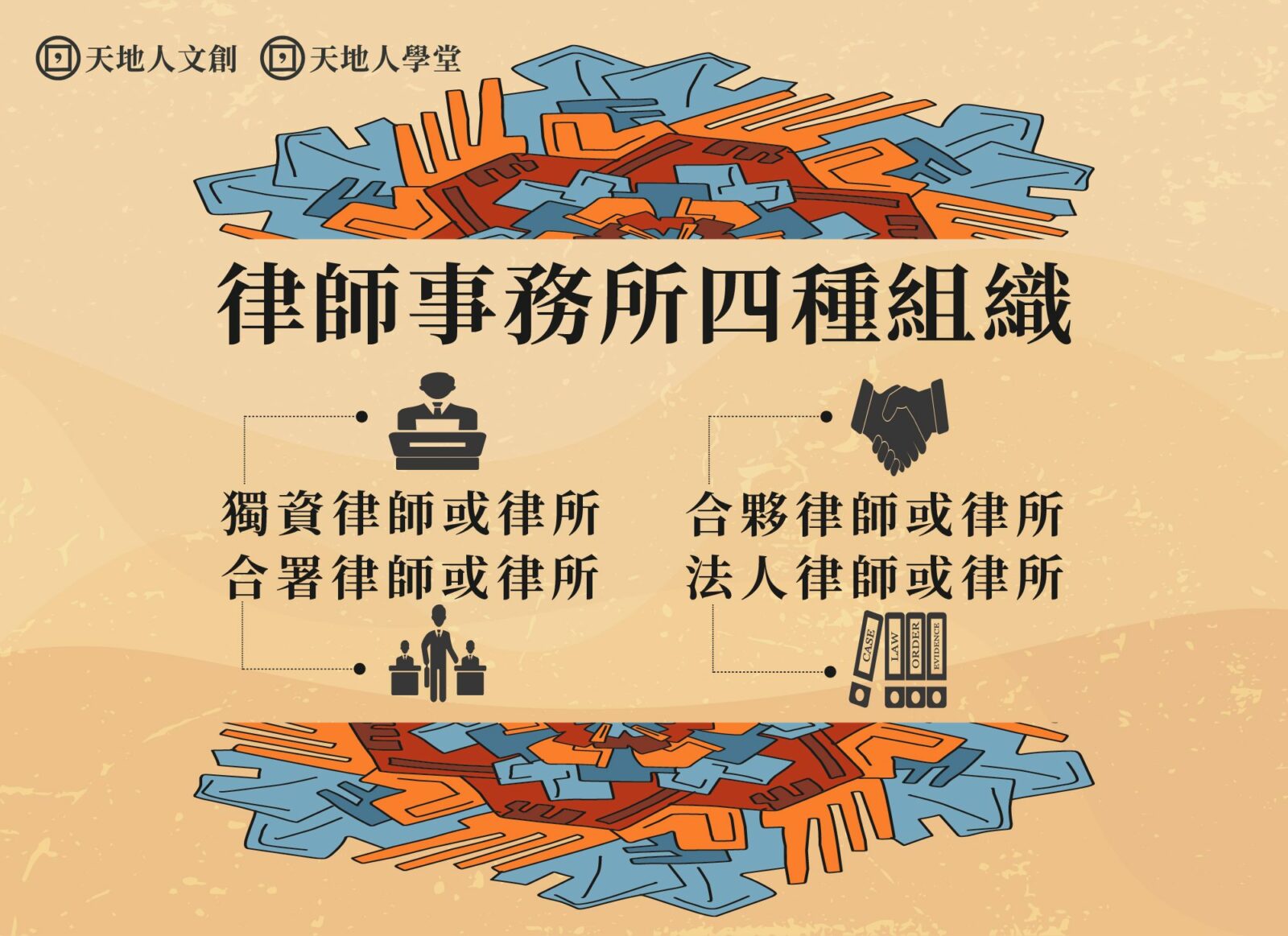

什麼是合署與合夥?律師事務所組織型態?

一般來說設立法律事務所,有4種組織型態。包含:獨資律師或法律事務所、合署律師或法律事務所、合夥律師或法律事務所、法人律師或法律事務所。而合署與合夥其涵義並不相同,合署律師並非合夥關係,主要是共用辦公室,其業務屬各自接案、各自承擔責任;合夥律師則是依民法合夥規定共同經營,業務執行負連帶責任。因此,其稅務管理上,合夥律師及律師事務所須承擔共負盈虧風險,相對也享有盈虧互抵比例之節稅的運用;合署律師及律師事務所因為非獨資或合夥,其獨立執業之所得稅賦申報也就有所不同。從實務經營層面來看,律師是一種專門職業,非營利事業,提供之勞務不含營利稅籍相關內容,在律師法雖未有明文規定律師不得設立公司,但法務部在函釋中曾援引專門職業人員的職業範圍不可申請公司名稱預查登記的規定,因此律師事務所在法律性質上非為公司型態

對執業律師而言, 除業務執行所得稅之外,最為容易忽略的稅種「印花稅」。律師收取公費後向客戶開立的公費收款收據,自屬應課徵印花稅之銀錢契據,依印花稅法規定應依千分之四稅率在交付予客戶收款憑證上貼足印花稅票並銷花。但是在細節中仍需要注意2點:1. 原則上僅有契據正本才須貼印花稅票,但如果將副本、抄本、影本視同正本使用,該份副本、抄本、影本也需另貼印花稅票;2. 印花稅之納稅義務人為立據人或立約人,如果是以委託人名義書立之憑證,應由該委託人貼花。如果律師有以委託人身分代客戶書立銀錢收據者,則律師自己會成為納稅義務人。律師辦理印花稅繳納容易忽略在正本漏未貼花,結果因為內部稽查發現遭稅局核定補應徵印花稅,並補稅後加罰,仍是一筆不小的執業律師成本負擔,因此無論是律師事務所或執業律師,該如何與客戶約定委任契約內明確約定印花稅負擔相關條款?又或者如何確保依法保存原始憑證並記帳?

合署合夥、執業、受雇律師執行業務所得與補充保費

究竟,執行業務相關所得都要併入個人綜合所得稅申報,且不分盈虧,常見律師執行業務申報不全情況有:未依法申報、未依法保存憑證並記帳以及無法提供證明所得額的帳簿文據。但是除此之外,執行業務所得與補充保費兩者有何關聯?那些收入要繳補充保費?保費該如何計算?受雇於律師事務所及合夥開業律師,在完成訴訟辯護案件領取業務收入時,應如核扣取個人補充保費?同時,設立律師事務所遇到國稅局查稅該怎麼因應?有鑑於此,天地人規劃「臺灣執業律師稅賦申報暨事務所設立實務班」,邀請現任鑫譽投資顧資深顧問親授。業師專於稅務規劃,曾任台灣金融研訓院菁英講座、東吳大學企管系兼任講師。此課程將帶領學員學習律所設立操作,執業律師勞務課稅規定:(1)律所與執業律師收入查稅重點;(2)個人執業、合署執業與合夥執業的律所設立;(3)個人執業、合署執業與合夥執業的稅賦申報差異;(4)律所印花稅解析;(5)執行業務組織:律所各類所得扣繳申報;(6)律所執行業務所得結算申報;(7)律所其他稅賦議題;(8)律所勞健保與補充保費。

課程的三大重點

課程的三大重點

自行執業律師與受雇律師報稅方式?從個人、合署到合夥執業所得費用解析

業師從基本概念進行解析,包含執行業務所得稅額計算、薪資所得稅相關免稅額與扣除額項目等,以及從執業律師執行業務報稅3大項目:核實查帳、書面審核純益率、財政部頒定費用標準規定;受雇律師薪資所得在計算規定,採「特定費用減除」注意事項,瞭解執行業務所得與薪資所得區別與報稅判斷。

掌握設立律所設帳申報辦理流程:印花稅、各類扣繳所得申報

究竟,律師成立律師事務所應不應當為公司組織型態?本課程從兩大層面切入探討:從管理實務面、從倫理面,依照律師法規定理解律師工作性質。同時在受雇律師繳納加入地方律師公會及全國律師聯合會入會費、會費或跨區執業費是否為受雇律師所得?執業律師公費收據與印花稅,該注意哪些事項?受雇律師承辦案件的訴訟明細,該如何申請報備?避免律師事務所執行業務所得誤歸課為受雇律師。

律師事務所如何申報與節稅?國稅局實際查稅重點?

律師事務所聘雇律師代辦案件,所取得的勞務報酬,應填具那些資料給予國稅局?另外,參照所得稅法規定,律所提供其專業性勞務,無辦理營業登記,但是有哪些費用支出可以列報?執業律師及律師事務所在執行業務時,若未依規範辦理結算申報、設帳記載並保存憑證或未能提供證明所得額帳簿文據者,會面臨何種問題?本課程從律所其他稅賦來源,執業律師薪資以外之補充保費與國稅局查稅重點釐清,讓合夥合署、受雇、執業律師有更以完善落實經營與節稅操作。

課程大綱

課程大綱

前言

前言

依律師法相關規定,律師欲執行業務,須先加入律師公會並繳納入會費。然而,若受雇律師在律師事務所繳納律師公會入會費,是否為事務所補貼必要支出的費用?還是從所得稅法所規定的薪資所得併入個人綜合所得稅?對於律所的列舉扣除額及律師執行業務所得稅法申報,如何認列與扣除?

1-1 律師事務所與律師收入查稅重點

1-2 為什麼我們需要學習律師事務所稅賦申報

1-3 課程重點介紹

個人執業、合署執業與合夥執業的律所設立

個人執業、合署執業與合夥執業的律所設立

律師所得如何避免歸戶錯誤?律師訴訟明細又該如何報備?業師將由淺入深解析單獨執業或合署與合夥執業,如何簽訂合約?合法分散所得,達到合法節稅效益,同時解析從受雇律師出來開設律所,所領取的勞務報酬如何判斷收入及費用標準來核定報稅。

2-1 設立登記程序

2-2 扣繳單位統一編號編配申請

2-3 合署執業、合夥執業(聯合執業)的合約差異

個人執業、合署執業與合夥執業的稅賦申報差異

個人執業、合署執業與合夥執業的稅賦申報差異

如何掌握合署與合夥執業應注意事項?共同負擔盈虧風險與執行業務成本及必要費用,是否視為合法節稅?本課程帶你掌握常見律所不同型態的執業律師執行業務所得報稅條件,另外律所律師提供境外諮詢勞務,所收取的費用如何計算與認列?

3-1 獨資、合署、合夥執業律師稅賦申報差異

3-2 合署執業申報應檢附合約內容與說明

3-3 合夥執業申報應檢附合約內容與說明

3-4 境內提供境外諮詢收入稅賦申報說明

律所的印花稅解析

律所的印花稅解析

本堂課說明律所律師辦理印花稅繳納實務注意事項,律所負責人為納稅義務人,更需要掌握開立收據給客戶時,若未在收據貼足印花稅票,會面臨何種裁罰風險?若維機關或法人客戶其收據之印花稅應稅憑證又如何處置?

4-1 印花稅的計算與稅率。

4-2 貼花銷花程序與申請匯總繳納的差異

律所各類所得扣繳申報解析

律所各類所得扣繳申報解析

律所各類所得扣繳申報針對受雇律師、行政人員之薪資,以及律所之租金等費用,依據財政部的收入標準與費用率,律所如何自行依帳載數核實,併入個人綜所稅申報?若有支付國外諮詢費等相關費用,須留意那些稅務問題?透過本課程的分析,可讓執業律師清楚掌握稅務申報應注意事項,以及律所營運應對。

5-1 受雇律師薪資、員工薪資、房東租金、捐贈等扣繳申報程序

5-2 合署律師與合夥律師執行業務收入、薪資所得之認定與差異

5-3 支付國外諮詢費、授權金或跨境電子勞務廣告費之扣繳程序

律所執行業務所得結算申報

律所執行業務所得結算申報

國際律師事務所或個人執業律師如何申報年度執行業務所得額?若律所規模不大,在節省人力及記帳成本考量,多為設置完整會計帳簿。透過這堂課程,帶你學習各項收入所得額計算方式,並依據財政部相關規定,掌握各項支出應備合法憑證與結算申報。

6-1 依財政部頒佈之標準申報

(1)財政部頒佈收入標準與所查得資料

(2)財政部頒佈執行業務類別之費用率

6-2 依帳載數核實申報

(1)帳載數之收入與比對資訊

(2)帳載數之費用限額(交際費、職工福利、折舊等)

(3)依法調整之申報數(書審率、平均純益率等)

(4)各項支出應備之合法憑證

6-3 聯合執業的盈餘分配

(1)盈餘分配之佐證文件

(2)盈餘分配的比例

律所其他稅賦議題

律所其他稅賦議題

經營律所那些費用申報有限額的規定?租金支出要取得那些憑證?出差旅費可以做為執行業務的費用嗎?課堂中業師將一併解析律所律師費用支出可以列報的項目,律所遇到查稅該如何因應?以及國稅局查核認定之標準。

7-1 律所兼營非執行業務收入之營業稅解析

7-2 律所進口勞務之營業稅申報與繳納

7-3 律所其他查稅案例與解析

律所的勞健保與補充保費

律所的勞健保與補充保費

就律所經營管理或受雇律師來說, 領取執行業務收入時,應如何扣取個人補充保險費?業師以實際案例搭配計算練習,提升律所執業律師薪資以外的收入需再額外繳交補充保費項目。

8-1 勞保與健保之解析

8-2 所得者補充保費扣費與申報

8-3 執行業務者之執行業務所得補充保費

實體演練活動(混合教學場限定)

實體演練活動(混合教學場限定)

此為實體場次演練內容。業師將以個人、合署、合夥執業情境實際解析律所律師在經營實務上遇到的稅務問題。

9-1 Q&A

(1)受雇律師如果有自接案件,稅務如何申報?

(2)受雇律師所得是「受雇薪水總額計算」或「實際掛名(非複代理)判決獨立計算」?

(3)受雇律師遇到國稅局要求補稅如何因應?

(4)受僱律師跨區執業費也要課稅?

(5)律師事務所與一般公司報稅最大的差異?

9-2 相關案例演練與解析

9-3 相關時事議題探討

課程學習前須知

課程學習前須知

-

實際授課內容、順序、師資或有調整,依課程現場為準。

-

因響應環保,現場不提供紙杯,請自備環保杯。

授課業師

張淵智Louis

鑫譽投資顧問/資深顧問

現任鑫譽投資顧問資深顧問。業師專長於稅務規劃、新法規反避稅CRS、OBU開戶風險控管、境外公司操作、OBU台商授信與大陸融資、企業租規劃分析等台灣公司創業應注意事項。曾任台灣金融研訓院菁英講座(2012-2015),中華工商研究院講座,東吳大學企管系兼任講師,具豐富落地實務與教學經歷。

業師著作:

〈境外公司操作聖經2005年出版〉

〈境外公司操作聖經-實務篇2007年出版〉

〈境外公司操作實務大全2010年出版〉

課程資訊

課程名稱

臺灣執業律師稅賦申報暨事務所設立實務班(C1414)

課程各期時間與上課模式

#14天隨選方案

。上課模式:第01期課程的錄製回放影片(詳閱下方說明)

。觀看方式:完成購課訂單後,於2023/02/21 統一寄送觀看通知信件,信件內附上影片專屬連結、觀看密碼。如未收到觀看通知信件,請務必與我們聯繫。

。觀看時間:觀看通知Email寄送隔日為起算第一天,依購買天數,計算觀看起迄日。

#混合教學場(14天隨選方案6小時+實體課程3小時)

Part 01. 14天隨選方案

。上課模式:第01期課程的錄製回放影片(詳閱下方說明)

。觀看方式:完成購課訂單後,於2023/02/21統一寄送觀看通知信件,信件內附上影片專屬連結、觀看密碼。如未收到觀看通知信件,請務必與我們聯繫。

。觀看時間:觀看期14天起算日,為觀看通知信件寄送日隔日起算,為期14日觀看權。

Part 01. 實體課程

。時間:2023/03/01(三)09:30~12:30,共3小時

。上課模式:實體課程

。地點:天地人空間(台北市中正區齊東街74號1樓)

課程售票

早鳥優惠價:每人 4,160 元

👉購買去:臺灣執業律師稅賦申報暨事務所設立實務班

一般推廣票:每人 4,650 元(原價7,200 元)

雙人以上團報票:每人新台幣 3,800 元(原價 超優惠 5.3折)

VIP票券兌換:每人扣 1 張VIP票券 ( VIP申購方案 )

※若須報名雙人以上優惠票,歡迎撥打電話聯繫:02-2396-0514。